Lepší bankrot než černá díra

17.červen 2011 Vedl rozhovor : Petr Sokol

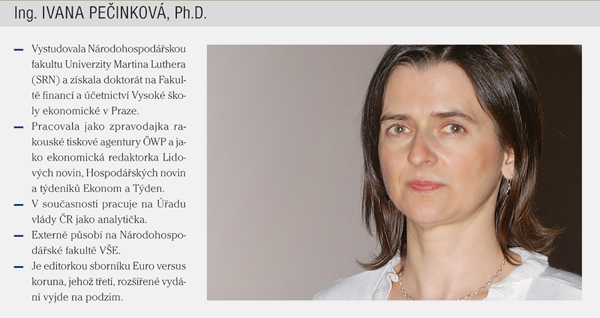

Rozhovor s vládní analytičkou Ivanou Pečinkovou. O krizi společné evropské měny, jejích příčinách, projevech a důsledcích, o Řecku, Irsku, vzpouře daňových poplatníků, evropské pomoci a dalších souvislostech je rozhovor s vládní analytičkou Ivanou Pečinkovou.

Společná evropská měna dnes zažívá poměrně hlubokou krizi. Zejména jihoevropské „eurové“ ekonomiky se potácejí v problémech. Co aktuální krizi vyvolalo?

Společná evropská měna dnes zažívá poměrně hlubokou krizi. Zejména jihoevropské „eurové“ ekonomiky se potácejí v problémech. Co aktuální krizi vyvolalo?

Zní to možná už trochu otřepaně, ale stále platí jedno: jádro problému spočívá v samotné podstatě eurozóny. Pod jednou měnou jsou sdruženy státy s odlišnou ekonomickou vyspělostí, výkonností, ale i strukturou, což zakládá na problémy samo o sobě. Podobně jako jeden kabát nepadne každému, ani společná měna a jednotná měnová politika, střižená navíc podle potřeb nejvyspělejších zemí, nepřichází všem stejně vhod.

Prostředí nízkých úrokových sazeb stimulovalo v jižních zemích obrovskou úvěrovou expanzi, ke které neexistovaly reálné základy. Když se zhruba po deseti letech hospodářský cyklus ve světové ekonomice obrátil a nastala krize, ukázaly se tyto naddimenzované investice jako špatné a zákonitě muselo dojít k jejich odbourání. Společná měna také méně konkurenceschopným státům poskytla štít před finančními trhy a dovolila jim nějakou dobu schovávat jejich problémy s nízkým růstem domácí produktivity a rychlejším růstem mezd.

Nedávný globální ekonomický propad v periferních zemích tak euro ještě znásobilo a např. v Irsku způsobilo následně obrovské deficity a růst zadlužení, protože se vláda rozhodla zachránit místní banky.

Není dnešní krize jen důsledkem toho, že eurozóna dlouhodobě sama nedodržuje svá pravidla?

Domnívám se, že tato stránka věci je poněkud přeceňována. Pravidla pro vstup a posléze fungování jednotné měnové oblasti samozřejmě existovat musejí, ale ta dnešní jsou myslím příliš statická a překonaná a zárukou bezproblémového fungování eurozóny prostě nejsou. Navíc neexistuje účinný mechanismus, jak je vymáhat. Ostatně, Irsko jako jedno z minima eurostátů pravidla plnilo. Řecko ovšem také – v určité době, kdy se ucházelo o členství, a ještě nějakou dobu poté.

EU vyvíjí obrovské úsilí pro záchranu postižených zemí, zejména Řecka. Má to šanci na úspěch?

První obří balík finanční pomoci dostalo Řecko loni v květnu a měl mu vystačit na tři roky. Peníze se však rozkutálely už zhruba za rok. A nyní se jedná o další půjčce, která bude ještě větší než ta první. Každému je přitom jasné, že nejde o potíže s likviditou, nýbrž o krizi solventnosti. A že země nebude schopná splácet ani druhou půjčku. Především nebude z čeho, když už provedené i plánované rozpočtové škrty ještě přidusí už tak záporný hospodářský růst.

Bere skutečnou ekonomickou situaci Řecka a výhled jeho další schopnosti splácet půjčky někdo na vědomí?

Vedle politických priorit jsou směrodatné obavy z dopadů případného bankrotu na celou eurozónu. Řecké dluhopisy, jejichž výnosy neustále padají, ve velkém nakoupila Evropská centrální banka, mají je ve svých portfoliích francouzské, německé a další banky, což potenciálně staví pod tlak jejich ratingy a jejich národní banky a v konečném důsledku opět ECB. Výslednicí může být postupem času nakažení celého finančního systému eurozóny a EU. Šéf americké centrální banky Ben Bernanke dokonce neskrývá obavy, že by se pak tato vlna mohla přelít do globálního finančního systému. Navíc MMF přišel v polovině června s názorem, že se světová ekonomika možná dostává do druhé etapy krize. A varoval, že tato etapa může být také krizí odhodlanosti daňových poplatníků i nadále hradit projekty typu záchrana Řecka.

Má obava ze vzpoury daňových poplatníků reálný podklad?

Donedávna to tak nevypadalo. Nyní, kdy se rotačka tisknoucí další a další peníze pro Řecko roztáčí až do samotného zadření, však hlasy proti této formě solidarity sílí. Ostatně i proto mají být do hry „dobrovolně“ zataženi soukromí investoři, od nichž se bude s největší pravděpodobností chtít prodloužení splatnosti, změna úrokové sazby případně změna nominální hodnoty úvěrů. Bez obalu řečeno umazání části dluhu. To ovšem naplňuje část definice bankrotu.

Nebylo by tedy lepší, aby Řecko zbankrotovalo? Je technicky proveditelný návrat například Řecka k národní měně – drachmě?

Technicky proveditelný by návrat k drachmě byl. Jednoduché by to ale nebylo. Obzvlášť ve spojení se státním bankrotem. Vypukla by obrovská panika, lidé by se snažili vybrat zbytky úspor z místních bank a uložit je do zahraničí. Následoval by kolaps těchto bank se všemi možnými důsledky pro finanční systém EU. Drachma by okamžitě výrazně devalvovala, což by mělo řadu bolestných důsledků pro obyvatelstvo, mj. nárůst inflace. Devalvace by ovšem zároveň zvýšila konkurenceschopnost Řecka a mohla by pomoci hospodářství znovu na nohy. Nebylo by to ovšem hned. Myslím ale, že bankrot a návrat k drachmě, tedy svým způsobem časově i věcně ohraničené a transparentní procesy, by mohly v konečném důsledku napáchat méně škody než dosavadní způsob, kdy peníze daňových poplatníků de facto padají do černé díry.

Nejnovější analýzy

-

Nahradí obecní policie policii státní? (celá verze)

Ekonomika, právo a regulace

Autor : Jaroslav Salivar -

Má stát hazard pod kontrolou? (celá verze)

Ekonomika, právo a regulace

Autor : Michal Barbořík -

Ekonomické ztráty českých fotovoltaických elektráren

Ekonomika, právo a regulace

Autor : Jan Průša -

Starneme, a? (rozšířená verze)

Ekonomika, právo a regulace

Autor : Radovan Ďurana